M&A戦略とは何か(基本編)

1-1: M&Aを経営課題解決の「手段」として捉える

M&Aを経営に活用する際、注意すべき最も重要なポイントって何だと思いますか?

以前から僕のブログを読んでくださっている方は、もうお分かりかと思いますが、それは「M&Aが手段であること」です。

企業が成長するために必要な戦略や経営課題の解決方法として選択する一つの「手段」であって、それ自体が目的化してしまっては逆効果です。実際、多くの中小企業の社長が陥りがちな誤りは、「M&Aを実施すること」を成功だと捉えてしまうことです。これでは、M&Aによって達成すべき本来の目的を見失ってしまい、結果的に企業の成長や経営の安定につながらない可能性が高まります。「そんなバカな!」と考えがちですが、知らず知らずのうちに、ディールが進むに従い、「M&Aをしなければならない」に変わってしまうことがあるのです。

M&Aは、競合企業に対する競争力強化や事業の多角化、そして新市場への進出など、さまざまな経営課題を解決する強力なツールです。

しかし、それだけに「M&Aさえ実施すればすべてが解決する」と思い込むのは非常に危険なのです。M&Aの実施そのものが目的になってしまうと、適切なターゲット企業の選定、十分な事前調査(デューデリジェンス)、買収後の統合プロセスなどが疎かになり、むしろ企業にとって大きなリスクを伴う失敗へとつながることもあります。

たとえば、実際にM&Aを行った後のPMIのプロセスで、買収先企業の文化や組織構造が自社と合わなければ、社員同士の対立や生産性の低下が生じるケースもあります。これにより経営が混乱し、最終的には買収前よりも状況が悪化するという事態は珍しくありません。このような失敗を防ぐためには、M&Aをあくまで「経営課題を解決するための選択肢」として、冷静かつ戦略的に捉える必要があります。

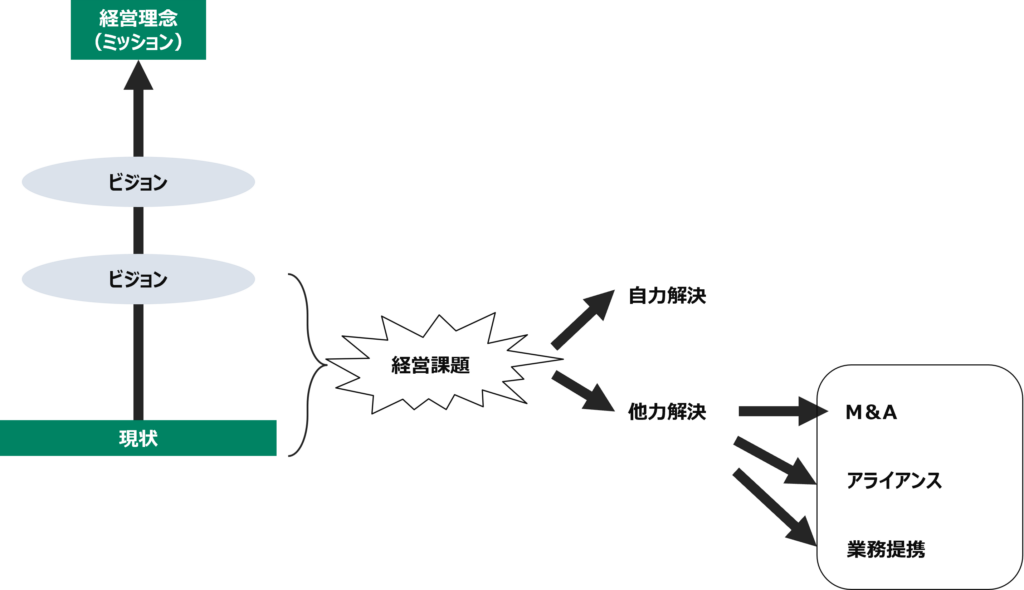

経営戦略としてM&Aを活用する際には、まず現在の自社が抱えている経営課題を明確にしましょう。たとえば、「自社の技術力を高めたい」、「新規市場に参入したい」、「経営資源を効率化したい」など、具体的な目標や理想の姿を描いてください。この理想像と現状の間に存在するギャップこそが経営課題であり、これを埋めるための手段としてM&Aを選択するかどうかを慎重に検討するべきなのです。ここで重要なのは、M&A以外にも、アライアンスや業務提携などの手段があることを忘れないことです。自社の状況や市場環境に応じて最適な手段を選び、柔軟に対応することが、M&Aを成功に導くカギとなるのです。

また、M&Aの活用を考える際には、経営理念(ミッション)と理想の姿(ビジョン)をしっかりと見据えることが求められます。自社の存在意義や将来的な成長像を明確にすることで、M&Aを含む経営戦略全体の一貫性が生まれます。この一貫性こそが、中小企業の社長にとって信頼できる判断基準となり、将来の事業承継や企業の成長を支える原動力になるのです。

【まとめ】M&Aは決して目的化してはならず、あくまで経営課題を解決するための戦略的な手段であることを常に心に留めることが重要。どんな状況でも、冷静な判断力と柔軟な視野を持ってM&Aプロセスを進めることが大事です。成約=成功ではないのです。

1-2: M&A戦略の本質的な目的

M&A戦略を経営に取り入れる際には、その本質的な目的を理解し、適切に活用しましょう。M&Aを行うことで企業が目指すべき姿は、単なる資本や規模の拡大ではなく、具体的な経営課題を解決し、ミッション(経営理念)やビジョン(将来の理想像)を実現することにあるはずです。この視点を持つことで、M&Aが企業の本質的な成長にどのように寄与するかを冷静に見極めることができ、M&Aを手段として捉えることができるようになるはずです。

まず、企業が持つミッションというのは、「企業が存在する根本的な意義や目的」です。例えば、「地域社会に貢献する」とか「独自技術で市場に革新をもたらす」といった理念が挙げられます。これに対して、ビジョンはミッションを達成するために、企業がどのような状態を目指すかを示すものです。たとえば、「地域No.1のサービスプロバイダーになる」や「グローバル展開を実現する」といった目標が設定されることも多いです。このビジョンと現在の企業状況にギャップが存在する場合、それが経営課題となり、その解決策の一つとしてM&Aが検討されます。

M&Aを戦略として選ぶ理由は、既存のリソースだけでは解決できない課題を迅速に乗り越えるためです。新しい市場に参入したり、競争力のある技術や人材を迅速に取り込むことが求められる時、時間と労力を大幅に削減しつつ、目標に近づけるのがM&Aの強みです。しかし、このM&Aを経営課題解決の「唯一の手段」として考えるのは非常に危険です。上記で伝えたように、他にも、アライアンスや業務提携、ジョイントベンチャーといった選択肢も存在し、それぞれの長所を生かすことで課題を解決できる可能性があるからですね。

たとえば、アライアンスや業務提携であれば、相手企業との協力関係を築きながら、特定の領域における強みを相互に活かすこともできますよね。これにより、資金面や組織面でのリスクを最小限に抑えつつ、市場のニーズに迅速に応えることだって可能なはずです。ジョイントベンチャーもまた、共同で新事業を展開することで市場に新しい価値を生み出すことができ、M&Aのような大規模な資本投下や文化の融合を伴わないため、比較的スムーズに実行できるかもしれません。

一方、M&Aには、買収先企業の完全な経営権を取得することで、柔軟かつ迅速な意思決定が可能になるというメリットがあります。そのため、新しい製品ラインの導入やビジネスモデルの転換を迅速に行うことができるようになります。しかし、M&Aには統合プロセス(PMI)の複雑さや文化的な融合の難しさなど、課題やリスクも伴うのも事実です。したがって、自社のミッションやビジョンを実現するための経営課題に最も適した手段が何かを慎重に検討し、M&Aが本当に有効かどうかを見極めなければなりません。

【まとめ】M&Aの本質的な目的は、企業の成長と目標達成に貢献すること。企業のミッションやビジョンを基に経営課題を特定し、それに最適な解決策を選ぶことで、真の経営戦略を構築することができます。M&Aだけでなく、他の手段も視野に入れつつ、柔軟に最適な道を模索することが重要です。

M&Aの戦略的な活用法

2-1: 経営課題に応じたM&Aの選択肢

M&Aを実施する際、企業が抱える経営課題に応じて、どのような買収を行うかが重要なポイントとなります。その選択肢の一つとして、「隣接業種の買収」と「飛び地の買収」があります。

隣接業種の買収とは、自社が既に展開している事業や関連する業界における企業を買収することを指し、シナジー効果(相乗効果)を生む可能性が高いのが特徴です。この場合、すでに業界に精通しているため、統合プロセスが比較的スムーズに進み、顧客層やノウハウの共有が促進されるため、成功確率が高まる傾向があります。データによると、同業や隣接業種を対象としたM&Aの成功確率は比較的高く、買収後のスムーズな統合が実現するケースが多いことが知られています。

一方、飛び地の買収は、全く新しい業種や異なる市場に参入するためのM&Aを指します。たとえば、これまで飲食業を運営していた企業が、M&Aで土木建築業を買う、などといった場合はわかりやすい例だと思います。これはリスクも伴いますが、業界の多角化や新市場への進出により、事業全体の安定性を向上させたり、事業ポートフォリオを広げることでリスク分散できる可能性は確かにあります。

ただし、文化の違いや市場の特性に対応する必要があるのと、業界がそれなりに遠い場合、隣接業種のM&Aと異なり、一般的にシナジーを利かせるのは少々難儀です。統合プロセスで課題が発生することも多く、成功確率が隣接業種よりも低くなる傾向があるのは統計的にも表れています。このような場合には、事前調査やデューデリジェンスの徹底が重要であり、適切な経営戦略を立てることが肝要です。公開されている統計データも活用し、飛び地の買収におけるリスクと成功確率を慎重に分析することで、失敗を防ぎ、より良い判断も可能となります。

2-2: 他の戦略オプションとの併用

M&Aが経営課題を解決する有効な手段である一方で、必ずしもそれが唯一の選択肢であるとは限りません。むしろ、他の戦略オプションと組み合わせて活用することで、より柔軟で効果的な解決策を見出すことができます。その中でも特に注目されるのが、アライアンスやジョイントベンチャーです。これらの手段は、完全な買収を伴わないため、資金やリソースを大規模に投入するリスクも抑えられます。たとえば、特定の技術分野で強みを持つ企業と提携し、新しい製品開発を共同で進めることで、短期間で市場シェアを獲得することも十分考えられます。業界の変化が速い中小企業にとって、このような柔軟な戦略が大きな強みとなります。M&Aだけにこだわらないことです。

また、業務提携を通じて特定の市場に一緒に参入することで、双方が強みを補完し合い、競争力を高めることもあるでしょう。このような手段を採用することで、企業同士の協力を最大限に活かしつつ、自社の成長を促進することが可能です。つまり、経営課題の性質や目的に応じて、M&A以外の選択肢を視野に入れ、必要な戦略を柔軟に組み合わせることが、成功のカギを握っています。M&Aが適さないケースでは、リスクを最小限に抑えながらも経営目標を達成するための手段として、アライアンスや業務提携を含めた幅広い選択肢を検討することが必要です。

僕はM&Aや中小企業経営を生業としていますが、M&Aは万能薬ではないですし、極めて限られたケースでのみ威力を発揮するものだと思います。

M&Aの失敗を防ぐためのポイント

3-1: M&A失敗の典型例・原因分析

M&Aにおける失敗例はさまざまですが、特に典型的なものとして挙げられるのが「のれんの特別償却」です。これは、買収価格が買収対象の企業の実際の価値よりも高かった場合、将来の収益見込みが下回ることによって発生します。結果として、買収企業はその損失を一括で償却しなければならず、経営に大きなダメージを与えることとなります。こうしたケースでは、買収時に過大な期待を抱いたり、事前のデューデリジェンスが不足していたことで起きるケースが多いです。特に中小企業のM&Aでは、相手企業の財務状態や成長見込みに対して過度な楽観視をすることが原因となることも多いです。

もう一つの失敗例として、「高値掴み」によるリスクが挙げられます。競争が激しいビッド案件では、他社との価格競争がエスカレートし、想定以上の金額で買収を行うことがあります。これにより、買収後の投資回収が困難になるケースが発生します。M&Aの「成功」(成約ではなく)には、長期的な視点での費用対効果の見極めが重要ですが、短期的な競争に巻き込まれることで冷静な判断を見失うこともあるのです。これらの典型的な失敗を防ぐためには、リスクを徹底的に分析し、買収価格の妥当性を判断するための仕組みを構築することが不可欠です。

僕の経験則上、よほどのことがなければ、ビッド案件は検討する時間も少なく、安易に手を出さないほうが賢明です。仮に検討するにせよ、自社の戦略に従い、「この価格以上ならば買わない」という条件を必ず整理しておくべきでしょう。

3-2: 失敗を防ぐための実践的な対策

では、これらの失敗については、どのような対策が必要でしょうか?

M&Aにおいて失敗を防ぐためには、事前準備と専門家の活用がキーです。まず、適切なデューデリジェンスを行い、買収対象の企業に関する財務情報や市場動向を徹底的に調査することが非常に大切なのはわかると思います。これにより、隠れたリスクや将来の成長見込みを正確に把握し、適切な買収価格を設定できるようになるからです。また、企業文化や組織風土の違いも重要な要素であり、統合後の円滑な運営に向けた計画も事前に立てておくべきです。専門家の支援を受けることで、これらのプロセスを効率的に進めることができ、より確実な意思決定ができるようになります。

また、自社のニーズに合った案件を見極めること。これはM&A成功のために、非常に大事な点です。「なにを当たり前な」と思うかもしれませんが、案外これが見極められないケースが多いです。

仲介会社から提案される案件には多様なものがありますが、すべてが自社に適しているわけではありません。まずは自社の経営戦略や成長目標を明確にし、それに合致する案件かどうかを慎重に評価することが必要です。買収後にシナジーを生む可能性が高いか、経営資源の補完性があるかなど、具体的な条件を満たす案件に集中することで、成功率を高めることができます。M&A仲介会社が、「いかにも」「それっぽい」理由をつけて紹介しても、自社のニーズが明確であれば、検討できるできないは即判断できるはずです。

さらに、M&A後の統合プロセスにおいても、失敗を防ぐための入念な計画は大事になってきます。文化や人材、業務プロセスの調和を図り、組織の一体感を生むための取り組みを行うことで、企業としての力を発揮しやすくなります。餅は餅屋!事前準備を怠らず、専門家やパートナーと協力して着実に進めていくことをお勧めします。

M&A案件の種類と対応戦略

4-1: アプローチ型と持ち込まれ型のM&A

M&Aには大きく分けて「アプローチ型」と「持ち込まれ型」という2つの案件形態があります。

「アプローチ型」は、自社が主体的にターゲット企業を探し、M&Aを提案する形態を指します。これは自社の経営戦略に合致した企業を選定しやすく、買収後のシナジー効果を最大限に引き出す可能性が高いという利点があります。例えば、特定の市場において強みを持つ企業をターゲットにすることで、自社の競争力を大幅に向上させることもできると思います。

もちろん、アプローチ型には注意点もあります。ターゲット企業の事前調査や交渉に時間と労力がかかる点、さらには相手側が興味を示さない場合や市場環境の変化により計画が頓挫するリスクも存在します。また、交渉においては相手の信頼を得ることが重要であり、慎重な戦略は絶対に必要です。

僕の経験則上でいえば、この自らアプローチ型をすることで、業界にあらぬ悪評が立ち、それを避けたいために、あえて仲介会社のような存在を活用するケースもあります。(というか、こちらのほうが圧倒的に多いと思います)

そして、仲介会社や他の第三者からM&A案件を提案される形態が「持ち込まれ型」ですね。これには、自社が独自に探す手間を省ける利点がありますが、自社の経営戦略と合致する案件かどうかを見極める必要があります。提案される案件の中には、自社に不適切なものも含まれることがあるため、注意が必要です。とあるアンケート結果によると、持ち込まれた案件のうち、本当に検討できる案件の割合は、1割にも満たないという内容でした。

僕も仲介会社にはいたことがありますので分かるのですが、全員がそうだとまでは言いませんが、「数打てば当たる理論」でなりふり構わず紹介してくる会社もあります。しっかりと自社のM&A戦略と条件を伝え、「その条件に合わない案件を持ってくる場合は、自社の戦略に照らしてなぜ紹介したのか理由も添えて提案してほしい」と伝えておきましょう。

4-2: 仲介会社との付き合い方

M&Aを円滑に進めるためには、仲介会社との適切な付き合い方が重要です。彼らの強みは、銀行や会計事務所とのネットワークや情報力、そして自ら売り案件を獲得してくる営業力です。仲介会社というよりも、担当者のレベルで、非常にブレ幅が大きく、担当者との相性は極めて重要です。

まず、仲介会社が提供する案件の質を向上させるためには、前述したように、必ず自社のニーズや条件を明確に設定しておくことです。希望する業種や事業規模、地理的条件、財務状態など、細かい条件を仲介会社に伝えることは欠かしてはならないです。自社に適した案件を提案してもらいやすくなるほか、無駄な案件紹介の機会も減ります。また、事前に自社の成長戦略を共有することで、仲介会社もターゲット企業の選定において、より精度の高い提案を行うことが期待できるようになります。

さらに、仲介会社との信頼関係はなるべく築いておいたほうがベターです。M&Aは短期的な契約ではなく、長期的なパートナーシップを築く意識が求められるからです。案件の進捗や問題点を共有し、相互に意見を出し合うことで、より効果的な対応も可能になります。

特に、何度もM&Aで買収するような会社は、業界では、「ストロングバイヤー」と呼ばれ、紹介されやすくなります。仲介会社が持つ市場の最新情報や他社の動向など、独自の情報網を活用する意義は大きいです。

単発的なM&Aではなく、将来の成長や事業展開を見据えて、どのようなM&Aが自社にとって有効かを検討し続けること。これが、より良いM&Aの結果を得ることに繋がると思います。M&Aは事業の成長に大きなインパクトを与えるため、長期的な視点で仲介会社と連携して、自社にとって最適な案件を見極めるようにしましょう。

それでは今日はこのへんで👍

コメント